Блог им. Kitten |Вводная к открытию недели

- 19 февраля 2023, 23:57

- |

Предстоящая неделя не будет насыщена данными США, главное внимание будет на инфляции РСЕ США в пятницу, также следует обратить на динамику PMI США в отчете во вторник и, хотя инвесторы предпочитают в отношении США аналогичный отчет ISM, тем не менее – PMI первый и свежий полный отчет о тренде в экономике США в феврале.

Также следует обратить внимание на протокол ФРС в среду, Пауэлл в ходе пресс-конференции 1 февраля сообщил, что «из протокола инвесторы поймут путь мыслей членом ФРС, мы не обсуждали паузу, все обсуждение было сфокусировано на дальнейшем пути по повышению ставок».

Исходя из предупреждения Пауэлла логично ожидать ястребиный протокол ФРС, но рынки уже переосмыслили на повышение траекторию ставок ФРС после сильного нонфарма и роста инфляции США выше ожиданий, что, скорее всего, протокол либо вовсе не окажет влияния на рынки как устаревший, либо окажется менее ястребиным, нежели опасаются рынки.

Предстоящая неделя более важна для определения величины коррекций евро и фунта против доллара, основой для этого станет наличие или отсутствия соглашения по Брексит, PMI Еврозоны и Британии, индексы IFO и ZEW Германии.

Следует обратить внимание на аукционы ГКО США со вторника по четверг, слабый результат аукционов приведет к уходу от риска на фоне роста доллара.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. Kitten |Пятничный поцелуй

- 18 февраля 2023, 01:58

- |

Уходящая неделя была важна данными США, они должны были либо усилить рыночные ожидания по более высокому потолку ставок ФРС, либо ослабить их после феерического январского нонфарма США.

Отчеты США, за исключением производственного индекса ФРБ Филадельфии, вышли очень сильными.

Инфляция CPI и PPI США превысила прогнозы, розничные продажи США вышли лучше смелых высоких ожиданий, первичные недельные заявки по безработице подтвердили силу рынка труда.

Риторика членов ФРС была в целом ястребиной, рыночные ожидания смирились с повышением ставок ФРС до 5,0%-5,25% и отсутствием снижения ставок в этом году, многие банки пересмотрели прогноз по пику ставок ФРС до 5,25%-5,5%.

Долговой рынок упал, как следствие доллар вырос, золото удлинило нисходящую конструкцию, только фондовый рынок откупали до четверга.

В четверг ястребы ФРС Местер и Буллард заявили, что не исключают возможности повышения ставки в марте на 0,50%, Местер заявила, что вероятность такая есть, Буллард прямо сказал, что такое повышение ставки будет необходимым, ибо в противном случае ФРС рискует потерять контроль над ростом инфляции.

Только после заявлений членов ФРС о вероятности повышения ставки на 0,50% фондовый рынок упал, корреляция между долговым и фондовым рынками вернулась.

Слабое место фондового рынка понятно, но проще от этого не стало, ибо при такой резкой переоценке ожиданий по политике ФРС, маловероятному возвращению инфляции к цели без глубокой рецессии (невзирая на силу всех данных сбережений у народа нет, рост розницы идет при росте кредитных займов), устойчивость фондового рынка удивляет.

Да, экономические данные США порадовали, начиная с нонфарма, это логичный повод для роста акций при пересмотре прогнозов за 1 квартал на повышение, но радость должна быть при этом краткосрочной, а не с закрытием викли в малый плюс по Насдаку.

( Читать дальше )

Блог им. Kitten |Сегодня в программе

- 14 февраля 2023, 15:33

- |

Все внимание участников рынка сегодня будет приковано к отчету по инфляции потребительских цен США с публикацией в 16.30мск.

Члены ФРС нивелировали опасения участников рынка о том, что сильный январский нонфарм США может привести к пересмотру повышения потолка ставок в ходе мартовского заседания, ибо один отчет не может менять точку зрения ФРС, в связи с этим предстоящие отчеты по рынку труда за февраль и два отчета по инфляции CPI США за январь и февраль будут ключевыми для решения и прогнозов ФРС в ходе заседания 22 марта.

Реакция рынков должна быть сильной в случае отклонения инфляции CPI США от прогноза, особенно сильной она будет при росте инфляции выше ожиданий на фондовом рынке США, ибо долговой и валютный рынки учли в своей динамике повышение ставок ФРС до уровня 5,0%-5,25% в то время, как фондовый рынок почти проигнорировал сие в надежде на продолжение падение инфляции более быстрыми темпами, нежели прогнозирует ФРС.

( Читать дальше )

Блог им. Kitten |Вводная к открытию недели

- 12 февраля 2023, 23:05

- |

Главным отчетом недели станет инфляция потребительских цен США во вторник.

Чем выше инфляция – тем выше шанс пересмотра на повышение прогнозов ФРС по потолку ставок (приведет к уходу от риска с ростом доллара), чем ниже инфляция – тем больше шанс на близость голубиного разворота ФРС, что даст аппетит к риску с падением доллара.

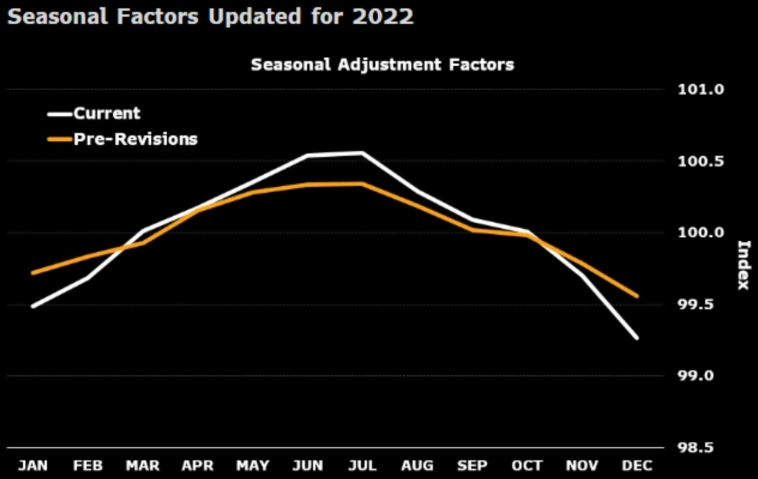

Ревизия бюро статистики США данных по росту инфляции потребительских цен в США за год привела к более резкому увеличению влияния сезонных факторов в 1 полугодии 2022 года (т.е. более низкому CPI США за вычетом сезонных факторов) и более резкому снижению влияния сезонности во 2 полугодии 2022 года (более высокому CPI США).

( Читать дальше )

Блог им. Kitten |Вводная к открытию недели

- 06 февраля 2023, 01:06

- |

Предстоящая неделя практически пустая, но это не означает флэт на рынках.

Наоборот, пустая неделя по новым важным ФА-событиям – это повод для усиления тренда, начатого по результатам уходящей звёздной недели.

Тем не менее, одно важное событие, которое может как значительно усилить бегство от риска, так и замедлить его, будет во вторник вечером, это интервью Пауэлла председателю экономического клуба Вашингтона.

Проблема в том, что Пауэлл в беседах с журналистами/экономистами, в отличие от собственных четко построенных и выверенных выступлений, редко занимает категорическую позицию.

Но после пятничных данных ожидать какую-либо тональность Пауэлла, кроме явно ястребиной, алогично, СМИ уже полны статьей экономистов о том, что Джей Акела в среду промахнулся, «ему нужно было брать более непримиримую тональность, ибо с таким ростом рынка труда ФРС никогда не достигнет цели по инфляции в 2,0%».

Важны будут выступления других членов ФРС, многие из них уже анонсированы, многие будут появляться неожиданно, но сначала народ дождется Пауэлла, если Джей ястребиный – то спичи других членов ФРС будут добавлять импульс на уход от риска с ростом доллара.

Важны аукционы ГКО США, если рынки начнут переоценивать потолок ставок ФРС выше 5,0%, то логично ожидать слабые результаты аукционов, что станет дополнительным подтверждением разворота тренда, хотя в условиях ограниченности минфина США в займах по причине достижения потолка госдолга аукционы будут не так показательны.

( Читать дальше )

Блог им. Kitten |Пятничный поцелуй

- 03 февраля 2023, 23:27

- |

Неделя была важной, напряженной, результаты её понятны для реакции рынков, хотя в моменте были аномалии как в реакции на заседание ФРС, так и на пятничный блок данных США, но это пройдет.

Как я писала во вводной на открытие недели: главное, это экономические отчеты США, а не риторика членов ЦБ.

Пятничные данные говорят сами за себя, они заставляют инвесторов переосмыслить риторику Пауэлла и потолок ставок ФРС.

Невзирая на то, что Пауэлл в среду подыграл журналистам в ответах о вопросы о возможности изменения прогнозов по ставкам при более быстром падении инфляции, Джей был непреклонен в своей позиции о необходимости замедления рынка труда и снижения инфляции в сфере услуг.

Сегодняшний нонфарм показал, что до устранения дисбаланса на рынке труда ещё очень далеко, а пипсовое снижение компоненты цен в составе ISM услуг указывает на отсутствие прогресса во второй проблеме, беспокоящей ФРС.

Пауэлл заявил, что если отчеты не будут указывать на приближение ФРС к целям по инфляции в секторе услуг и рынку труда, то не исключено, что ФРС в марте пересмотрит прогнозы по повышению ставок на повышение.

Рынки пересмотрели на повышение свои ожидания по ставкам ФРС после сегодняшнего блока данных, но уперто не желают признавать шансы повышения ставки ФРС выше 5,0%, тогда как декабрьский прогноз ФРС предполагает повышение ставки в диапазон 5,0%-5,25% перед взятием паузы:

( Читать дальше )

Блог им. Kitten |Вывод по Nonfarm Payrolls

- 03 февраля 2023, 17:43

- |

Отчет по рынку труда США превысил все ожидания и привел к пересмотру ожиданий по потолку ставок ФРС на повышение.

Некоторые экономисты, глядя на цифры, начинают критиковать Пауэлла за то, что не дал резкий отпор в среду ожиданиям по голубиному развороту ФРС в конце текущего года, ибо такой рост рынка труда не позволит ФРС достичь цели по инфляции в 2,0%, ФРС должна сохранять очень жесткие финансовые условия (топить фонду, повышая курс доллара).

Ключевые компоненты январского нонфарма:

— Количество рабочих мест 517К против 185К прогноза, ревизия за два предыдущих месяца +71К: ноябрь был пересмотрен до 290К против 256К ранее, декабрь до 260К против 223К ранее;

— Уровень занятости U3 3,4% против 3,5% ранее;

— Уровень занятости U6 6,6% против 6,5% ранее;

— Участие в рабочей силе 62,4% против 62,3% ранее;

— Рост зарплат 0,3%мм 4,4%гг против 0,4%мм 4,9%гг ранее (ревизия вниз с 4,9%гг);

— Средняя продолжительность рабочей недели 34,7 против 34,4 ранее.

Главной звездой отчета стало падение уровня безработицы U3 до 3,4%, это самый низкий уровень с 1960х годов, особенно ценно то, что это произошло на фоне роста участия в рабочей силе.

ФРС хочет видеть рост уровня безработицы U3 до 5,0%-5,5% для возврата контроля над инфляцией (по истории иначе невозможно вернуть инфляцию под контроль).

( Читать дальше )

Блог им. Kitten |Вводная к Nonfarm Payrolls

- 03 февраля 2023, 15:37

- |

Общая ситуация

ЦБ на этой неделе изменили тональность, ФРС, ВоЕ и ЕЦБ так или иначе выразили надежду на то, что инфляция достигла пика и начала снижение.

ВоЕ явно больше не хочет повышать ставки с учетом рецессии и проблем с обслуживанием госдолга правительства, но понимает, что рост зарплат пока не дает ему возможности четко огласить о завершении цикла повышения ставок, но при первом падении зарплат Бейли подтвердит, что цикл ужесточения политики завершен.

В ЕЦБ снова раскол, это не новость, во время вертикального роста инфляции голуби смирились с необходимостью ужесточения политики, но теперь, когда перспективы роста экономики меркнут, а инфляция начала снижение, голуби ЕЦБ хотят завершить цикл повышения ставок до начала QT в июне, основываясь на отсутствии внутреннего инфляционного давления и негативного влияния последующего сокращения баланса.

Снижение цен на энергию нивелировало желание членами ЕЦБ роста евро, а поскольку уровень 1,15 по евродоллару является своеобразным водоразделом для конкурентоспособности экспорта многих стран Еврозоны, включая Францию, то голуби ЕЦБ будут более активно настаивать на завершении политики повышения ставок, дабы предотвратить дальнейший рост евро.

ФРС готов нажать на педаль паузы при первом провальном нонфарме, но ему нужно увидеть снижение цен в секторе услуг для того, чтобы снизить свои страхи в отношении второй волны роста инфляции.

Все ЦБ сейчас на грани голубиного разворота, но смотрят на ФРС, политика последнего наиболее зависима от данных.

( Читать дальше )

Блог им. Kitten |Конференция на Nonfarm Payrolls

- 03 февраля 2023, 13:31

- |

ВоЕ повысил ставку на 0,50% с раскладом голосов 7-2, причем двое инакомыслящих хотели оставить ставку неизменной.

Фунт вырос на решении, ибо оно превысило ожидания, но снижение прогнозов ВоЕ по траектории ставок и риторика Бейли о том, что если инфляция будет падать согласно прогнозам, то ставка ВоЕ могла достичь пика, привела к падению.

ЕЦБ повысил ставку на 0,50%, анонсировал повышение ставки на 0,50% в марте, после чего дальнейшая политика по ставкам будет пересмотрена в зависимости от новых прогнозов и экономических отчетов.

Лагард заявила, что ставки должны быть ещё значительно повышены и ЕЦБ вряд ли остановится после повышения ставки в марте, но решение о повышении ставки на 0,50% в марте не является окончательным и любые решения ЕЦБ являются результатом компромисса.

Инсайд по ЕЦБ, вышедший после заседания, гласил, что члены ЕЦБ видят как минимум ещё два повышения ставки в марте и мае, но некоторые члены ЕЦБ считают, что потолком ставок должен стать уровень 3,5% (на 0,50% выше текущего).

( Читать дальше )

Блог им. Kitten |Вводная к заседанию ЕЦБ

- 02 февраля 2023, 14:39

- |

Общая ситуация

Заседание ФРС позади, невзирая на риторику сопроводительного заявления и Пауэлла рынки отыграли решение ФРС корреляцией аппетита к риску.

Главная причина такой реакции: мягкость Пауэлла в части возможного пересмотра пика ставки и длительности сохранений ставок на пике при расхождении прогнозов ФРС с темпами падения инфляции и замедления экономики утвердили трейдеров в мысли, что голубиный разворот ФРС близок ибо, по их мнению, ФРС ошибается в оценке темпов снижения инфляции.

Возможно, рынки правы, данные говорят о том, что экономика США готова сорваться в пропасть рецессии, ибо приведет к падению спроса на фоне падения рынка труда, что заставит ФРС снижать ставки, дабы вернуть экономику США к росту до выборов президента США.

Но если рынки правы, то они должны быть последовательными и в отношении других ЦБ, в США внутренний спрос поддерживает экономику даже во время рецессии в то время, как ВВП Еврозоны полностью зависит от экспорта и, при рецессии в США, экономика Еврозоны окажется в более худшем положении, особенно с учетом более высоких цен на энергоносители, что делает её продукцию дороже, нежели в США или Китае.

Непохоже, что логика является сильной стороной трейдеров на текущий момент, в связи с чем ястребиная риторика ЕЦБ может привести к ещё одной волне роста евро.

Тем не менее, точку в этой истории поставят экономические отчеты и первым из них станет отчет по рынку труда США завтра, что окажет сильное влияние на фиксирование прибыли в конце недели.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс